充满挑战的2021年即将落下帷幕,回顾今年,窜货、新生儿、动销等贯穿全年,奶粉品牌生存环境“恶化”,市场两级分化加剧,头部品牌集中效应加强,内卷已成品牌竞争的常态化。为更好洞悉当下奶粉品牌竞争,我们总结了5组关键词供大家参考!

横向来看,企业的发展速度依赖于行业的发展速度,经过几十年的发展,婴配粉行业来到一个平行期甚至是下坡期,我们通过3组数据来看:

1、由于中国婴幼儿出生率下降,弗若斯特沙利文报告显示,婴配粉销售量自2019年开始下降,预计至2025年将下降至76.49万吨(2018年我国婴配粉产量97.2万吨),2020年-2025年中国婴配粉市场的零售销售量的复合年增长率为-4.1%。

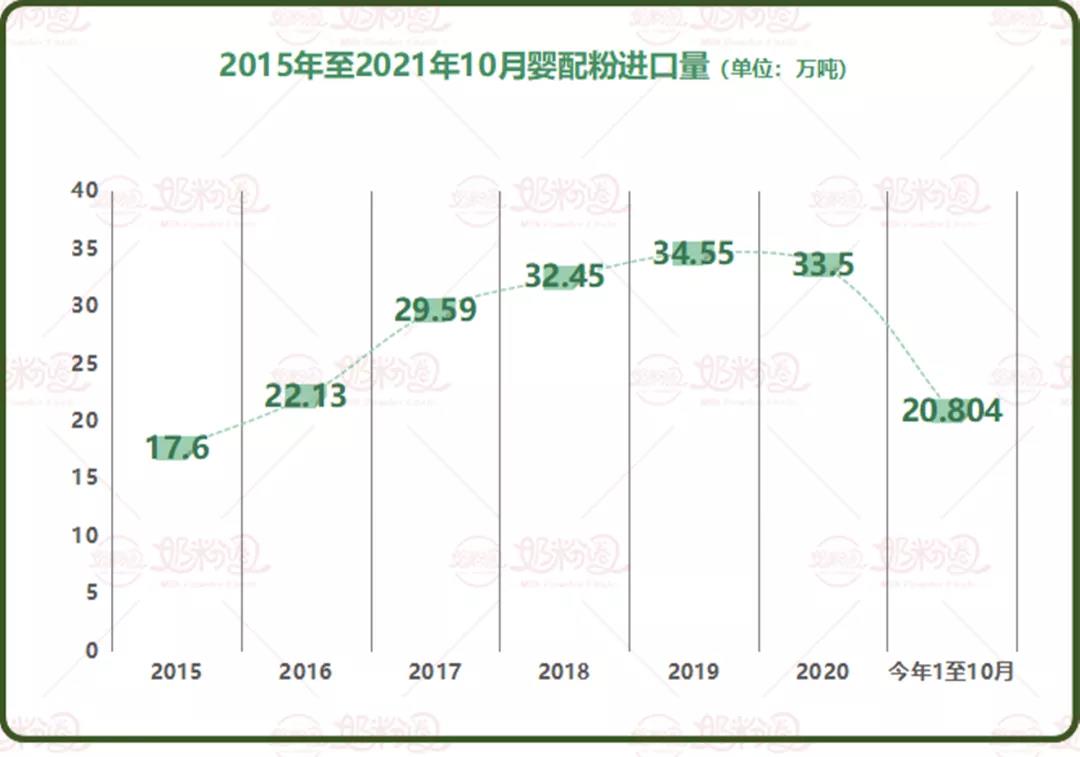

2、根据国家统计局数据,2021年1-8月全国奶粉产量60.07万吨,同比下降6.64%,其中8月份产量7.23万吨,同比下降9.28%;海关数据统计,今年1-10月我国进口婴配粉约20.80万吨,相比去年同期同比减少25%,下滑趋势较为严峻,2021年或将出现6年来婴配粉进口量首次下滑。

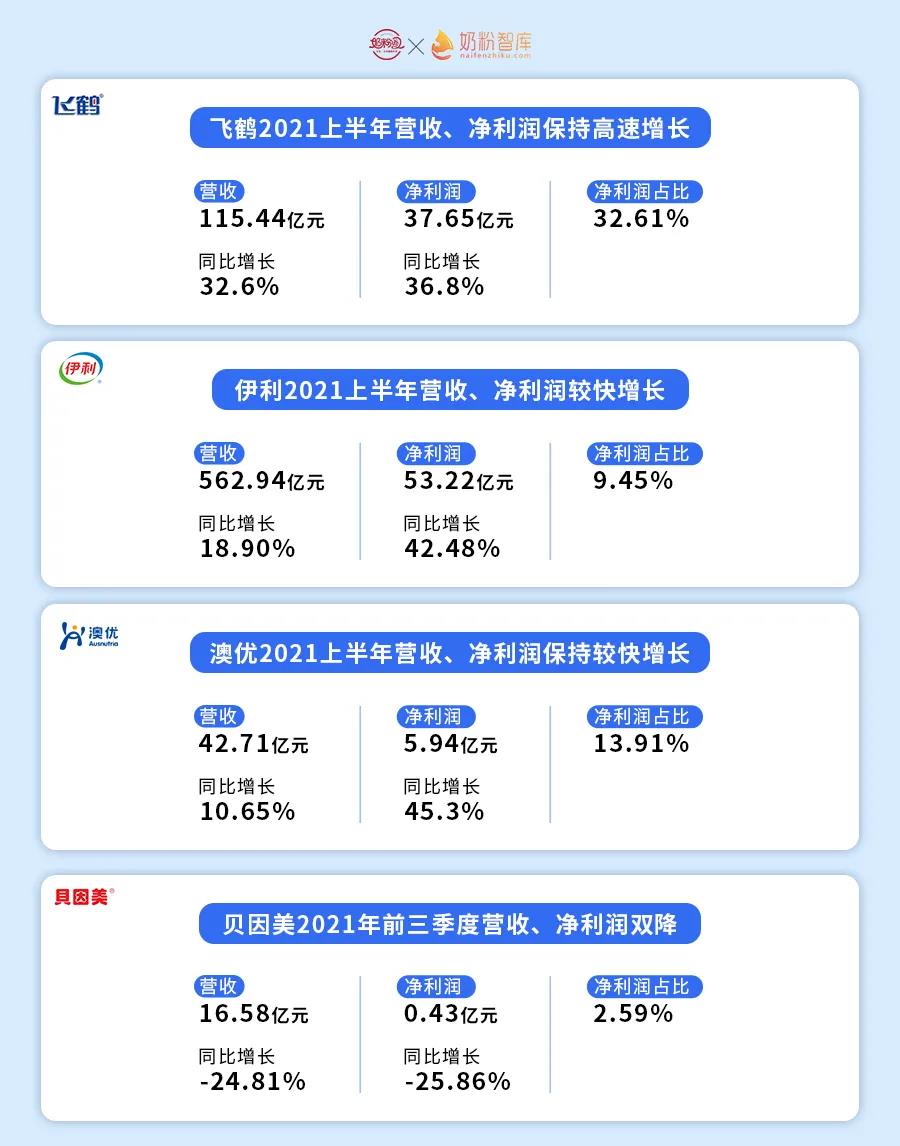

3、企业越大,往往受行业大环境的影响越大,伴随整个婴配粉行业发展愈加成熟,行业增速不断放缓。从今年部分乳企发布的财报来看,我们发现两个现象十分显著,一是两级分化:两级分化体现在飞鹤、伊利、君乐宝等头部乳企保持较快增长,健合、贝因美等保持低速增长甚至是负增长;外资乳企有的保持个位数增长,甚至有的负增长;二是集中化,两级分化之下,强者愈强,弱者愈弱,这也加速了奶粉集中化的趋势。

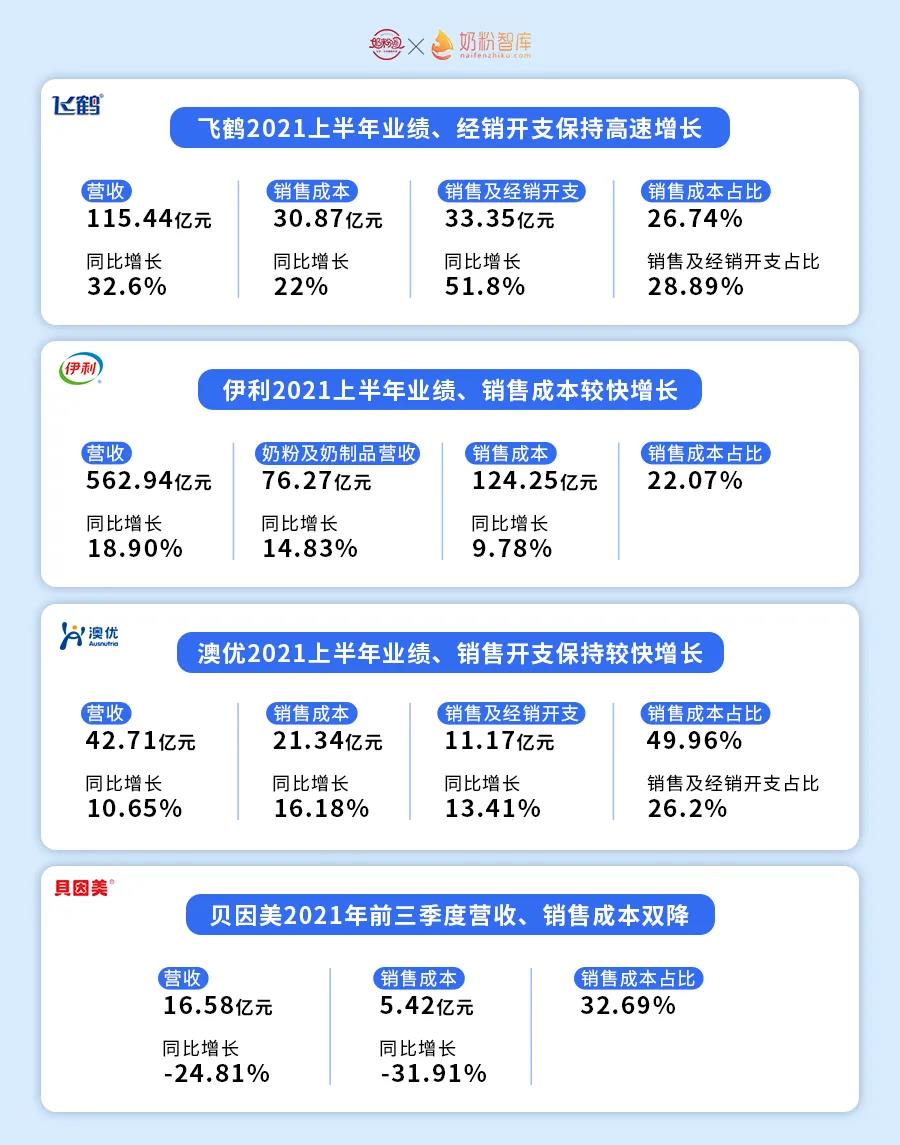

近两年,无论是品牌还是渠道,都逐渐形成一个共识,即获客难度、获客成本、维护成本都在不断增高,有门店反馈“当下一个奶粉新客成本已经达到300多元”,当真应了“抢新客”,不仅要拼开新客的玩法创新,还比拼谁更愿意砸钱。今年以来,飞鹤的“成长亲子跑”以及小型妈妈班,佳贝艾特的“奔奔冠军运动会”,海普诺凯的童话剧巡演 ,蓓康僖的“童梦纯游记”等动销活动可谓是遍地开花,保持增长的背后无疑是高支出做支撑。

据了解 ,今年上半年飞鹤合计举办超过40万场面对面研讨会,获取新客户人数超过80万人。如下图所示,2021上半年飞鹤销售及经销开支同比增长51.8%,达到33.35亿元,占比总营收比例的28.89%,销售成本达到30.87亿元,同比增长22%,占比总营收比例的26.74%;再比如上半年澳优销售成本为21.34亿元,同比增长16.18%,占比总营收比例高达49.96%。

显而易见,随着婴配粉行业的发展成熟,以及主流乳企的形成及逐渐稳定,近两年羊奶粉、有机奶粉、儿童奶粉、中老年奶粉等细分品类的发展速度在加快,主流乳企往往有更多实力去打造大单品。

比如,2019年伊利金领冠塞纳牧上市,今年进行全新升级,金领冠珍护去年进行配方升级,今年奶源、配方双升级;君乐宝优萃去年年初上市,今年升级成有机A2,并推出4段,君乐宝至臻也进行配方、包装全新升级;飞鹤推出全球首款含有机专利OPO的儿童配方奶粉;佳贝艾特悠装Pro焕新升级……笔者发现伊利金领冠、君乐宝等乳企以全新的配方和产品形象,面临当下的市场竞争。

俗话说:“酒香也怕巷子深”,在奶粉行业更是如此。由于婴配粉行业本身充满了敏感特性,以及消费群体不断更迭,品牌力和口碑成为消费者选择产品的关键。奶粉智库发布的《2021中国家庭奶粉&营养品消费调研》显示,消费者选奶粉最关心安全性,其次是营养配方和品牌,品牌塑造、品牌口碑成为企业快速发展的关键。

近两年,主流乳企持续深化品牌影响力以及核心产品知名度,潜力品牌加速品牌辐射度,争抢领先地位并强化品牌特色。比如君乐宝整体提升品牌知名度的同时,还通过邀请韩雪代言,上综艺、上热播电视剧、上电梯等方式,聚力爆破君乐宝优萃;蓓康僖持续3大IP营销同时,邀请知名演员佟大为助力;蓝河已齐聚张雨绮、谢霆锋、董子健三大明星阵容,还在加速综艺、电视剧、电梯、抖音等营销,扩大绵羊奶声量。

行业增速放缓、新生儿出生率下滑、疫情持续,消费分级现象严峻、企业有高速增长需求、市场存货过多、动销活动激烈、市场窜货乱价普遍、二次配方注册即将来临……当这些现象都组合在一起时,本身就意味着2021年品牌竞争的基调不一般,大部分乳企都陷入内卷之中。

行业内卷大网下,不少乳企立足实干,贯彻精耕理念,加快奔跑效率,远离内卷之苦。如飞鹤正式对外公布全球首款有机专利OPO,君乐宝持续深耕有机领域,伊利金领冠宣布迈入“超级配方时代”,佳贝艾特开启百亿征程,蓝河持续夯实在绵羊奶领域的领先地位,蓓康僖强化上游“韧性”布局,为更大发展做足准备,可见大家都在争做细分领域的“王者”,争做行业的创新者,争做行业的引领者!

对于当下奶粉行业的竞争,独立乳业分析师宋亮认为:“这种情况再维持一年多,2023年以后会好起来。”

在笔者看来,2023年奶粉行业的集中度将会大幅提高,首先是2023年二次配方注册带来的洗牌,先发者将更有优势;再是飞鹤要完成2023年350亿元的销售目标,届时300亿、200亿、100亿以上的奶粉乳企或将增多;再是内卷之下,已经势弱的尾部品牌或将被替代。总之,2022年将成为品牌关键冲刺的一年!