随着婴配粉市场集中度提升,乳企之间的竞争越发激烈,马太效应凸显,大部分主流乳企保持着两位数的增速,但从已发布的三季报来看,健合集团总体营收增速降至3.2%,其中奶粉增长表现乏力,增长5.9%,成人营养品销量下滑8.6%,而其市值自今年7月30日高点以来下跌超100亿港币,不禁让人深思,健合究竟怎么了?

拓宽渠道,健合市场管控或力不从心

此前,笔者在走访市场时,发现合生元奶粉同一区域不同门店促销活动力度不同。比如在同一天,A门店合生元爱斯时光满3罐减180元,B门店买6送1或买3罐减140元;此外,合生元派星和贝塔星也出现了促销力度不一致的情况,比如C门店合生元派星买三罐减110元,贝塔星买3罐减90元,而D门店没有任何的促销活动。合生元为何会出现这种促销混乱的情况呢?有业内人士对笔者表示:"随着新生儿出生率降低,大部分乳企销量增长困难,为抢占更多的市场份额,健合采取电商+商超+母婴KA连锁+母婴连锁+单店等多渠道战略,作为“控货”起家的合生元在多渠道方面或存在价格、促销、控货方面监管不力的问题。”

除了线下部分奶粉出现促销力度混乱之外,笔者还发现合生元部分奶粉线上、线下也出现价格差的问题。比如笔者在线下门店看到合生元贝塔星3段价格为298/900g,线上官方旗舰店售价为271元/900g,线上、线下价格相差27元;合生元派星3段线下价格378/900g,线上售价342/900g,线上、线下相差36元。《奶粉圈》此前曾多次讨论过关于乳企进行全渠道布局这个话题,乳企管控价格、平衡各方渠道利益非常关键,做好了,能为乳企销量做加法,但若管控不好,造成渠道之间的博弈,乳企可能就得不偿失了。

市值下跌超100亿港币,乳企财报凸显增长乏力

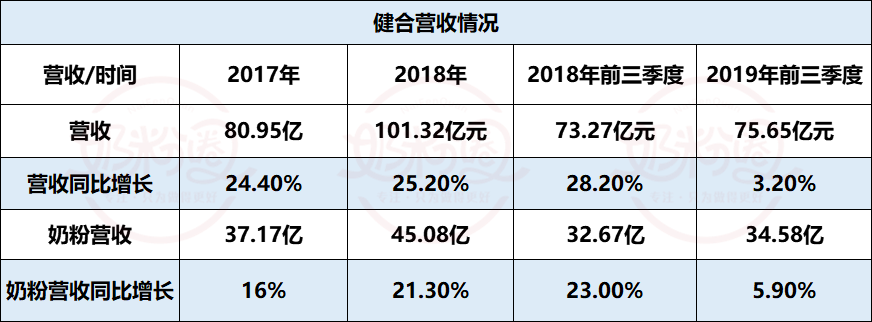

据健合今年三季报显示,其整体营收增速相比去年同期仅为3.2%,奶粉营收增速也降至5.9%,相比2016-2018年的增速,健合的整体营收和奶粉营收都在大幅降缓。据健合2018年三季报显示,其Biostime品牌及Healthy Times品牌婴幼儿配方奶粉产品的销售分別增长20.5%及202.4%,但今年健合在三季度财里提及:“Healthy Times产品于中国的收入增长持续强劲,较去年同期上升24.8%,而于澳洲和法国市场等其他市场销售的合生元品牌有机婴幼儿配方奶粉产品也对婴幼儿配方奶粉的分部增长产生贡献。”由此可见,Healthy Times品牌今年前三季度增速相比去年同期是在巨降的。另外,值得深思的是,在三季报中,健合并未提及Biostime的增速,想必此品牌今年前三季度增速也不容乐观。

另外,健合的明星产品Swiss自收购以来,一直为其贡献着不错的销量和利润,但今年前三季度其成人营养品与去年同期相比却出现销量下跌8.6%的情况。

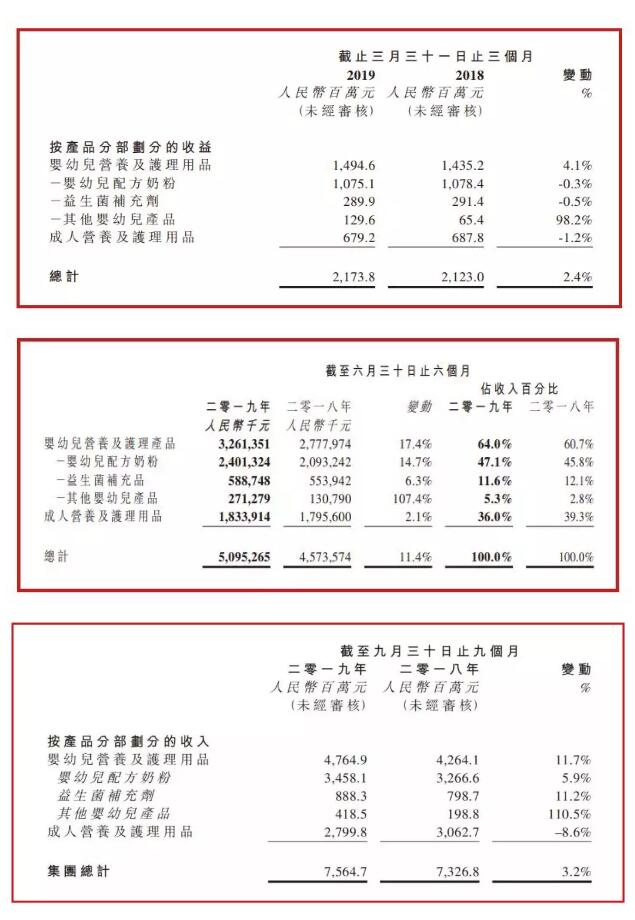

笔者分析今年健合一季度、上半年财报发现,在一季度时其婴配粉、益生菌补充剂、成人营养及调理用品相比去年同期销量都出现下滑。上半年,健合婴配粉、益生菌补充剂、成人营养及调理用品才出现销量增长,但益生菌补充剂、成人营养及调理用品也仅是个位数的增长。

此外,健合今年不仅前三季度整体增长乏力,而且其营销成本也在快速上升。据健合2017年财报显示,其营销费用为27.12亿元,较2016年增加7.6亿元或38.9%,营销成本占总收入的33.5%;2018年健合的营销成本为37.03亿元,较2017年增加9.91亿元或36.6%,占总收入的36.55%;2019年上半年健合营销成本为19.72元,较2018年同期增长27.5%,营销成本占总收入的38.7%,较2018年同期增加了4.9个百分点,由此可见,健合在此方面的支出是较高的。

除了其整体增长表现乏力之外,健合的市值也在下降。据了解,从今年7月30日当天最高股价48.35港元至12月13日32.1港元的收盘价,五个月不到的时间健合市值下降了约104亿港币。而在此前花旗曾将健合目标价由56.2港元降至53.1港元,后又将健合目标价由53.1港元降至42.2港元,前不久花旗又调低了之前的目标价,将健合目标价下调15.2%,由原来的42. 2港元降至35.8港元。

另外,也有其他机构对健合做出更为乐观的调价,比如11月5日据有关媒体消息:大和发布报告称,健合受去年成人营养品板块高基数、高分销商库存销售、婴儿配方奶粉收入下降,以及未有新产品推出等因素影响,第三季收入同比下跌10%,将目标价由54港元下调12.96%至47港元,此外,该行还认为:“H&H第四季的收入会持续疲弱,将其2019年至2021年收入及每股盈利预测分别下调8%至11%及17%。”

到底是什么拖累了健合的增速?

笔者分析了2017年-2018年健合的财报,发现其在这段时间总营收和奶粉营收都保持着不错的增速,但今年前三季度健合为何会出现笔者上述的增速下降、市值下跌、渠道之间促销力度混乱等诸多问题呢?

首先,目前健合采取的是多渠道战略布局,加上其重视品牌营销和宣传推广,单个渠道获得的重视度或降低,可能影响了渠道主推其产品的积极性。正如健合在2018年报里所述:“由于本集团深明两个业务分部的增长越来越受品牌的影响,故本集团已自动将投资重点由渠道转至宣传及营销,以维持及巩固领导地位。”

第二,健合布局的产品线过多,战线过长,或影响了其重心。有业内人士对笔者表示:“健合的产品线过长,但是每个门店都有自己的战略品类,不可能将健合的每个品类都做太大的量,一是为避免受健合挟制,二是为了降低经营风险。”另外,我们上文所述的合生元旗下部分奶粉线上比线下价格更低,这种价格体系或也是影响门店主推合生元产品的原因。

第三,电商或影响健合成人营养品Swiss的销量。据健合三季报显示:由于中国新的电子商务法推行后个人代理商减少而对澳洲业务持续造成负面影响,澳洲及新西兰的销售下跌26.6%,整体成人营养及调理用品相比去年同期下降5.9%。据IRI的数据研究,截至2019年9月30日止过去的12个月,健合旗下Swiss于澳洲维生素、草木及矿物质补充剂市场的份额从18.9%降至15.9%,下降了3个百分点。

第四,营销成本过高、营收增长乏力或是影响健合市值的重要原因。我们上文说过,合生元2017年的营销成本占总收入的比例为33.5%,2018年为36.55%,2019年上半年为38.7%,2017年-2019上半年健合的营销费用都超过了总营收的1/3,而且据其财报透露,营销费用还有增长的趋势。营销成本快速上升,但整体营收速率却在趋缓,这在一定程度上或影响了健合市值。

随着新生人口大幅下降,今明两年对所有乳企的品牌、产品、渠道、营销、团队等而言,都是极大地考验,我们希望乳企能平衡多方面的难题,在2020年取得亮眼的业绩!